![ъP(guЈЁn)щ]](/common/images/pic_closed.png)

зЂдВЂЭЈп^ђ(yЈЄn)зCМДПЩЋ@ЕУrжЕ88дЊЁЖУРјЩЬI(yЈЈ)ЕиЎa(chЈЃn)ШыщTЁЗ

вбгай~ЬЃП ёRЩЯЕЧф Н(jЈЉng)Мo(jЈЌ)ШЫзЂд

ЮввбщзxВЂЭЌвтЁЖББУРйЗПОW(wЈЃng)гУєЪЙгУ f(xiЈІ)зhЁЗ

УРјЗПЎa(chЈЃn)67ФъЕФДѓХЃЪаЃЌПЩФмгжЩЯТЗСЫ

пвЛпЃЌыSrПД

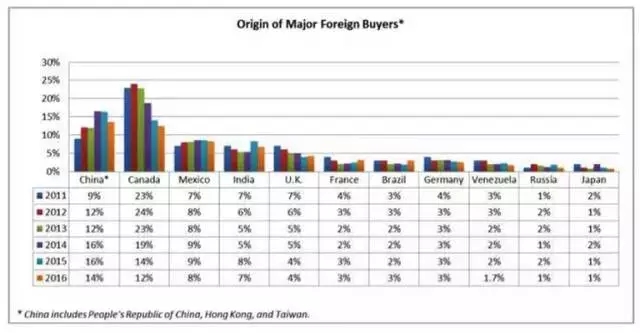

2016ФъвдэЃЌјШ(nЈЈi)ЗПЕиЎa(chЈЃn)rИёБЉqЃЌГігкХфжУашЧѓКЭІгк RТЪЕФњ(dЈЁn)nЃЌЭЖйYепММзпЯђКЃЭтЁЃУРјЁЂАФжоЁЂМгФУДѓЁЂаТЮїЬmЁЂгЂјЕШЕиГЩщЙЬЖЈйYЎa(chЈЃn)ЭЖйYЕФжЫЪжПЩсЕФ ^(qЈБ)гђЃЌжајШЫвбН(jЈЉng)пBРm(xЈД)ЩФъГЌдНМгФУДѓЃЌГЩщУРјЗПЎa(chЈЃn)ЕФзюДѓКЃЭтйIМвЃЌН№ю~ГЌп^ХХУћЕк2-5ЮЛјыHйIМвПКЭЃЁ

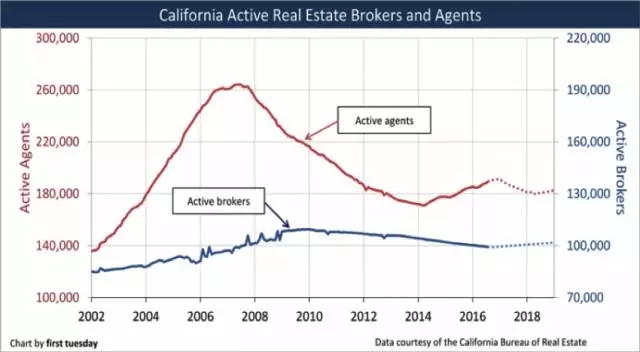

п@ЗNДђАќйIйIйIЕФЙ(jiЈІ)зрпўГжРm(xЈД)ЃЌШ№ЪПаХйJЕФЬеЖЌжИГіЃЌжајйYН№пM(jЈЌn)ШыКЃЭтЪаіЪЧДѓнЫљк ЃЌюA(yЈД)гдкНёКѓЕФ15ФъШ(nЈЈi)ЃЌДѓМsга2-3Шf|УРдЊЕФжајйYН№ўпM(jЈЌn)ШыКЃЭтЪаіЁЃQОфдеfЃЌШчЙћG2ИёОжЃЈжаУРЩ(qiЈЂng)ЃЉГжРm(xЈД)ЃЌАДеежајШЫЕФС(xЈЊ)TЃЌУРјЗПЕиЎa(chЈЃn)ЕФХЃЪаПжХТўГжРm(xЈД)КмщLЕФrщgЁЃ

ў(jЈД)е{(diЈЄo)ВщНy(tЈЏng)гЃЌэзджајЕФјыHЗПЎa(chЈЃn)ЭЖйYепеМШЋЧђБШР§ЕФ14%

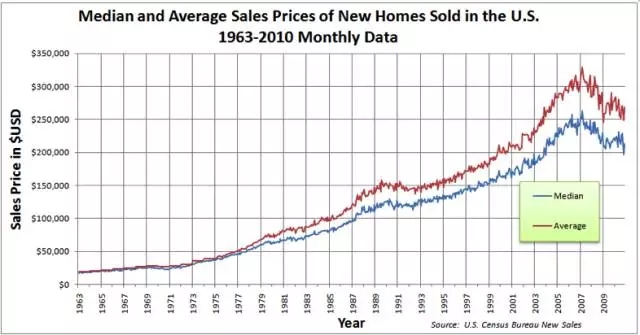

1940-2007ФъЃЌУРјЗПЎa(chЈЃn)ЕФrИёвЛТЗЩЯqЃЌЦфщg]гаГіЌF(xiЈЄn)п^ШЋјадЗПrЬЎЫњЕФЪТМўЃЌoеЪЧЗёЬгкМгЯЂжмЦкЁЃщLп_(dЈЂ)67ФъЕФХЃЪаЫЦКѕзувдеfУїУРјЗПЎa(chЈЃn)rИёГжРm(xЈД)ЩЯqЕФКЯРэадЃЌКмЩйгаШЫўгXЕУУРјЗПЎa(chЈЃn)rИёўЯТЕјЁЃ

1960ФъЭэЦкЃЌПЦММИяУќдкУРјХdЦ№ЃЌДѓХњПЦММ(chuЈЄng)аТЦѓI(yЈЈ)ГіЌF(xiЈЄn)ЃЌиИЛЩёдвЛНгжјвЛЁЃ90ФъДњФЉЃЌУРјМ{ЫЙп_(dЈЂ)ПЫЪаіЯЦЦ№СЫвЛЙЩвдЛЅТ(liЈЂn)ОW(wЈЃng)Ўa(chЈЃn)I(yЈЈ)в§юI(lЈЋng)ЕФЭЖйYсГБЃЌжЛвЊХcЛЅТ(liЈЂn)ОW(wЈЃng)еДп ЕФЦѓI(yЈЈ)ЃЌЙРжЕЖМяwЩЯЬьЁЃ2000ФъЃЌУРјЛЅТ(liЈЂn)ОW(wЈЃng)Ўa(chЈЃn)I(yЈЈ)ХнФЦЦчЃЌМгЩЯ2001ФъЕФ911ЪТМўЃЌУРјН(jЈЉng)њ(jЈЌ)дтЕНжи(chuЈЄng)ЁЃ

Н(jЈЉng)њ(jЈЌ)ВЛеёЃЌеўИЎГіЪжДЬМЄЧЪаЃКаЁВМЪВеўИЎщСЫЭЦгН(jЈЉng)њ(jЈЌ)діщLЃЌЭЦгСЫУРјМвЭЅЁКОгепгаЦфЮнЁЛЕФгЃЌжМдкЭЈп^ДЬМЄЧЪаЬсеёЯнШыЫЅЭЫЕФН(jЈЉng)њ(jЈЌ)ЁЃЖјЎ(dЈЁng)rУРјЕФИЛКРйЗПашЧѓЛљБОяКЭЃЌгкЪЧеўИЎЕФФПЫ(biЈЁo)щ_ЪМоD(zhuЈЃn)ЯђЁКХНzЁЛЃЌВЂЭЈп^СПЛЏЫЩЕФЪжЖЮДЬМЄХНzЁКМгИмUЁЛйIЗПЃК

НЕЯЂЃК4ФъщgЃЌУРТ(liЈЂn)ІпBРm(xЈД)13ДЮНЕЯЂЃЌТ(liЈЂn)АюЛљН№РћТЪФ2001ФъГѕЕФ6.5%НЕЕЭЕНСЫ2003Фъ6дТЕФ1%ЃЛ30ФъЙЬЖЈРћТЪЕжбКйJПюКЯМsРћТЪФ2000Фъ5дТЕФ8.52%ЯТНЕЕН2004Фъ3дТЕФ5.45%ЁЃ

еўВпСЂЗЈЃКУРјеўИЎСЂЗЈвЊЧѓН№ШкC(jЈЉ)(gЈАu)ЯђЁКХНzЁЛАl(fЈЁ)ЗХйJПюЁЃЁКОгепгаЦфЮнЁЛеўВпЩѕжСгІОмН^ЯђЕЭЪеШыепЬсЙЉзЁЗПйJПюЕФН№ШкC(jЈЉ)(gЈАu)ЙквдЦчвЕФзяУћпM(jЈЌn)ааСPПюЃЌЕ(shЈД)ю~ЭЈГЃИпп_(dЈЂ)Е(shЈД)АйШfУРдЊЁЃ

ШЋУёйIЗП+ШЋУёГДЗПЃК Цф(shЈЊ)ЃЌзХНzйIЗПЪЧвЛМўБШДШЩЦC(jЈЉ)(gЈАu)пЩЦСМЕФЪТЧщЃЌдБОВЛЪмД§вЕФoЙЄзїЁЂoЙЬЖЈЪеШыЁЂoйYЎa(chЈЃn)ЕФЁКШ§oЁЛХНzвЛЯТзгГЩщСЫЗПЮнЗХйJC(jЈЉ)(gЈАu)ЕФЁКаТЁЛЃЌнpЖјвзХeЕиЋ@ЕУйJПюЁЃМгЩЯщLЦкЕФЕЭРћТЪh(huЈЂn)ОГЃЌжаЕЭЪеШыепЕФйЗПашЧѓЕУЕНУїя@ДЬМЄЁЃйЗПепйIЗПВЛдйЪЧвђ?yЈЄn)щОгзЁЕФашЃЌЭЖC(jЈЉ)адДѓДѓдіМгЁЃ

вђ?yЈЄn)щХНzЬЋЖрЃЌУРјЕФЁКДѓї{ЁЛщ_ЪМгСЫаФЫМЃЌщХНzГДЗПепМгИмUСЫЃЌЎ(dЈЁng)ШЛЃЌвВЙжХНzВЛ тЃЌжЛЯыйПьхXЁЃ

дкУРјЃЌАl(fЈЁ)ЗХДЮМйJПюЕФДѓВПЗжН№ШкC(jЈЉ)(gЈАu)ЪЧЕжбКйJПюЙЋЫОЁЃЫћВЛЯёуyаагаКмЖрфNЪлОW(wЈЃng)ќc(diЈЃn)ЃЌЖјжївЊвдН(jЈЉng)Мo(jЈЌ)ШЫКЭПЭєДњРэщЗжфNЧўЕРЁЃщСЫЋ@ЕУИќЖрђН№ЃЌЫћУЄФПАl(fЈЁ)еЙПЭєЃЌКівЩѕжСЪЧгавты[ВmПЭєЕФНшПюяL(fЈЅng)ыUЁЃМЄСвЕФЪаіИ ВЛрРЕЭНшПюепЕФаХгУщTЁЃдSЖрДЮМйJПюЙЋЫОсІДЮМаХгУйJПюШЫЭЦГіСЫЁКСуЪзИЖЁЛЁЂЁКСуЮФМўЁЛЕФйJПюЗНЪНЃЌВЛВщЪеШыЁЂВЛВщйYЎa(chЈЃn)ЃЌйJПюШЫПЩвддк]гайYН№ЕФЧщrЯТйЗПЃЌHашТУїЦфЪеШыЧщrЃЌЖјoэЬсЙЉШЮКЮгаъP(guЈЁn)пФмСІЕФзCУїЁЃвЛаЉЗХйJЙЋЫОЩѕжСОдьЬМйаХЯЂЪЙВЛКЯИёНшйJШЫЕФНшйJЩъеЋ@ЕУЭЈп^ЁЃдкп@ЗNЧщrЯТЃЌБОэВЛПЩФмНшЕНхXЛђепНшВЛЕНФЧУДЖрхXЕФЁКп ОйJПюепЁЛЃЌвВБЛКігЦпM(jЈЌn)эЁЃ

Ф2001ФъЕН2006ФъЕзЃЌЕжбКйJПюАl(fЈЁ)ЗХв(guЈЉ)ФЃвЛЙВдіМгСЫ4,070|УРдЊЃЌп_(dЈЂ)ЕН25,200|УРдЊЃЌ2003Фъдјп_(dЈЂ)ЕНзюИпЕФ37,750|УРдЊЁЃЦфжаУРјЧА25МвзюДѓЕФДЮйJАl(fЈЁ)ЗХC(jЈЉ)(gЈАu)ЫљАl(fЈЁ)ааЕФДЮйJв(guЈЉ)ФЃеМПДЮйJв(guЈЉ)ФЃЕФ90%вдЩЯЁЃ

ЁЖДѓПею^ЁЗНoЮвеЙЪОСЫзіПеепШчКЮЪеИюЕиЎa(chЈЃn)ОТВЫКЭЙЩЪаОТВЫЕФ

дНэдНЖрЕФУРјШЫБЛ ПГЖпM(jЈЌn)ЗПЕиЎa(chЈЃn)Н№Шкп@ШІзгжаэЃКйIЗПепашвЊФН№ШкC(jЈЉ)(gЈАu)йJПюЃЛБОвбвђйIЗПБГљЕФЗПЮнГжгаепtЂrИёПДqЕФЗПЮнЕжбКГіШЅНшхXЩЯW(xuЈІ)ЁЂжЮВЁЁЂТУгЮЁЂ(chuЈЄng)I(yЈЈ)ЃЌИмUдНМгдНДѓЃЌяL(fЈЅng)ыUвВдНэдНДѓЃЌОЭпBУвТЮшФяЖМвЛШЫШ§ЮхЬзЗПЁЃ

ЗПrяwqЃЌгАзгуyааГЩщХнФЭЦЪжЃКАl(fЈЁ)ЗХйJПюЕФЕжбКйJПюЙЋЫОЃЈУРјЬиЩЋЕФгАзгуyааЃЉвЛАуВЛФмЮќЪеЙЋБДцПюЃЌгкЪЧЫќЭЈп^йJПюйYЎa(chЈЃn)зCШЏЛЏэЋ@ЕУйYН№ЃЌвдзЁЗПЕжбКйJПюжЇГжзCШЏЃЈRMBSЃЉЕФаЮЪНАбйJПюйYЎa(chЈЃn)йuНoЪаіЃЌЋ@ШЁСїгадЕФЭЌrАбЯръP(guЈЁn)ЕФяL(fЈЅng)ыUвВВПЗжоD(zhuЈЃn)вЦНoйYБОЪаіЃЌвВДпЩњСЫвЛХњжTШчRMBSп@гЕФН№ШкЎa(chЈЃn)ЦЗЁЃНижС2007ФъЃЌХcДЮМйJПюгаъP(guЈЁn)ЕФН№ШкЎa(chЈЃn)ЦЗПю~Ипп_(dЈЂ)8Шf|УРдЊЃЌЪЧЕжбКйJПюЕФ5БЖЁЃ

ХcДЫЭЌrЃЌзїщЕжбКЦЗЕФзЁеЌrИёвВдквЛТЗХЪЩ§ЁЃ2000ЁЋ2007ФъЕФЗПrqЗљДђЦЦСЫдэЦНЗ(wЈЇn)діщLЕФB(tЈЄi)нЃЌщ_ЪМпM(jЈЌn)ШыяjЩ§ юB(tЈЄi)ЁЃ

1963-2010ФъУРјаТЗПфNЪлrИёжажЕКЭЦНОљжЕЃЈэдДЃКУРјШЫПкЦеВщОжЃЉ

ЙЪЪТЕНп@РяЖМКмУРКУЃК

1

гахXШЫЭЈп^ЭЖйYЗПЎa(chЈЃn)ЃЌШЁЕУСЫКмКУЕФЪевцЃЛ

2

дБОаХгУВЛКУЁЂйIВЛЦ№ЗПЕФИFШЫЃЌВЛдѕУДйM(fЈЈi)СІтЃЌОЭФУЕНСЫйJПюйIЗПЃЛ

3

ЕжбКйJПюЙЋЫОЕФЙмРэйM(fЈЈi)З(wЈЇn)З(wЈЇn)ЕийЕНЪжЃЌВЂЭЈп^RMBSЃЏCDSп@гЕФЁК(chuЈЄng)аТЁЛН№ШкЎa(chЈЃn)ЦЗВЛрЋ@ШЁЌF(xiЈЄn)Н№СїЃЛ

4

ййIСЫRMBSЃЏCDSЕФРЯАйаеЃЌПЩвдФУЕНБШДцПюИќИпЕФЪевцЃЌНдДѓgЯВЃЛ

5

гЩгкййIепБЖрЃЌЕжбКйJПюЙЋЫОЕФљШЏЎa(chЈЃn)ЦЗКмПьйuЙтСЫЃЌгкЪЧЗХГіИќЖрЕФйJПюНoИќЖрЕФИFШЫ……

ШчДЫбh(huЈЂn)ЃЌдкБуРћЕъДђЙЄЕФИєБкРЯЭѕвВФмйJПюйIЗПСЫЁЃЗПЎa(chЈЃn)жаНщЖрЕФОЭЯёЌF(xiЈЄn)дкјШ(nЈЈi)ЕФцМвщTЕъвЛгЃЌШЫМММгШыЗПЎa(chЈЃn)Н(jЈЉng)Мo(jЈЌ)ШЫааСаЃЌйЫќХшMРM……

ЗПЎa(chЈЃn)жаНщКЭЗПЎa(chЈЃn)Н(jЈЉng)Мo(jЈЌ)ШЫЕФЕФЕ(shЈД)СПдк2006-2008Фъп_(dЈЂ)ЕНЗхжЕ

РћТЪЩЯе{(diЈЄo)ЃЌДѓУцЗeп`МsЃЌЗПЎa(chЈЃn)ЮЃC(jЈЉ)ЃК2003ФъУРјН(jЈЉng)њ(jЈЌ)щ_ЪМЭ(fЈД)ЬKЃЌГігкІЭЈиХђУЕФњ(dЈЁn)nЃЌУРТ(liЈЂn)ІФ2004Фъ6дТЦ№ЩФъШ(nЈЈi)пBРm(xЈД)17ДЮе{(diЈЄo)ИпТ(liЈЂn)АюЛљН№РћТЪЃЌФ1%ЩЯе{(diЈЄo)жС2006ФъЕФ5.25%ЃЌЇ(dЈЃo)жТНшПюШЫЕФпПюКСІДѓЗљдіМгЃЌЗПЮнНшйJГЩБОЩЯЩ§ЃЌГЩНЛСПКЭrИёыpыpЯТЕјЁЃЗПrЯТЕјНЕЕЭСЫЕжбКЦЗrжЕЃЌЕжбКйJПюЙЋЫОoЗЈЭЈп^ГіЪлЕжбКЦЗЛиЪейJПюБОЯЂЃЛЭЌrІгкДЮйJНшПюШЫ——ХНzэеfЃЌЗПrЯТЕјЪЙЕУЫћВЛФмдйЭЈп^ЗПЮнєжЕйJПюЋ@ЕУаТЕФЕжбКйJПюЃЌЖјМДБуЪЧГіЪлЗПЎa(chЈЃn)вВпВЛСЫБОЯЂЃЌЫљвджЛЕУп`МsЁЃОЭп@гЃЌУРјЕФЗПЎa(chЈЃn)ХнФНKгкБЛДЬЦЦЃЌ2006ФъЃ2011ФъЃЌУРјЗПЕиЎa(chЈЃn)ДѓЗљйHжЕЃЌЗПЎa(chЈЃn)rжЕЖЬrщgШ(nЈЈi)БЉЕј20%Ѓ50%ЁЃ

Ў(dЈЁng)ФъЕФДЮйJЮЃC(jЈЉ)Аl(fЈЁ)ЩњКѓЃЌЪмВЈМАзюДѓЕФОЭЪЧЬсЙЉЕжбКйJПюЕФН№ШкC(jЈЉ)(gЈАu)ЃК

2007Фъ2дТЃЌ RиSПиЙЩЃЈNYSEЃКHBCЃЉщЦфУРјИНйC(jЈЉ)(gЈАu)ЕФДЮйJI(yЈЈ)е(wЈД)діМг18|УРдЊФй~мфЃЛ

2007Фъ4дТЃЌУРјЕкЖўДѓДЮйJЙЋЫОаТЪРМo(jЈЌ)Н№ШкЙЋЫОЃЈNew Century Financial CorporationЃЉЩъеЦЦЎa(chЈЃn)БЃзo(hЈД)ЃЛ

ыSКѓЃЌ30грМвДЮМЕжбКйJПюЙЋЫОЭЃI(yЈЈ)ЁЃ

НгЯТэ_єЕФЪЧййIСЫДЮйJRMBSЁЂCDOЕФІ_ЛљН№КЭЭЖйYуyааЕШC(jЈЉ)(gЈАu)ЭЖйYепЃК

ШЋЧђжјУћЭЖйYуyааРзТќажЕмЦЦЎa(chЈЃn)ЃЛ

УРСжБЛЪейЃЛ

ЩЬI(yЈЈ)уyааОою^RBSЕШWжоДѓаЭуyааММјгаЛЏЁЃ

БЃыUЁЂЛљН№ЕШЦфЫћН№ШкC(jЈЉ)(gЈАu)зїщДЮМйJПюЕФ ЂХcШЫЃЌвВЪмЕНСЫжиДѓЕФгАэЃЌШчAIGйYЎa(chЈЃn)Хcи(fЈД)љР(yЈЂn)жиВЛЦНКтЃЌзюНKгЩУРјеўИЎНгЙмЁЃ

УРјДЮйJЮЃC(jЈЉ)бнзГЩШЋЧђН№ШкЮЃC(jЈЉ)ЃЌЪЧгЩгкУРјзЁЗПйJПюйYЎa(chЈЃn)БЛЭЖйYуyаабмЩњщЦфЫћН№ШкЎa(chЈЃn)ЦЗЃЌоD(zhuЈЃn)йuНoСЫШЋЧђЭЖйYепЁЃ2001ФъвдКѓыSжјжајЁЂжа|ЕШН(jЈЉng)њ(jЈЌ)ѓwЗeРлСЫДѓСПйQ(mЈЄo)взэВюКЭУРдЊЃЌјыHйYБОСїШыУРјБОЭСййIУРдЊйYЎa(chЈЃn)АќРЈДЮйJзCШЏЎa(chЈЃn)ЦЗЃЌДЮйJЮЃC(jЈЉ)Аl(fЈЁ)ЩњЃЌШЋЧђН№ШкI(yЈЈ)Ъм ПпBЃЌзюНKв§Аl(fЈЁ)ШЋУцЕФН(jЈЉng)њ(jЈЌ)ЮЃC(jЈЉ)ЁЃ

Пvг^vЪЗЃЌЁК10ДЮЮЃC(jЈЉ)9ДЮЗПЁЛН^ДѓЖрЕ(shЈД)ЕФН(jЈЉng)њ(jЈЌ)ЮЃC(jЈЉ)ЖМЪЧгЩЗПЎa(chЈЃn)ЮЃC(jЈЉ)в§Ц№ЃЌЭЈп^уyааЗХДѓЃЌзюНKїЇ(dЈЃo)ЕНећН№ШкЯЕНy(tЈЏng)ЃЌпM(jЈЌn)Жјв§Аl(fЈЁ)ећјМвЩѕжСШЋЧђЕФР(yЈЂn)жиН(jЈЉng)њ(jЈЌ)ЫЅЭЫЁЃ

ДЮйJЮЃC(jЈЉ)жЎКѓЃЌжајШЫНMГЩЕФйЗПF(tuЈЂn)ЁКГЕзЁЛУРјЗПЎa(chЈЃn)ЃЌЯыЭЈп^КЃЭтГДЗПЕФЗНЪНдййвЛнЁЃФЧУДУРјЗПЕиЎa(chЈЃn)ЪаіЌF(xiЈЄn)дкЪЧЪВУД юrЃПЮвФЭЖйYЕФНЧЖШЃЌЭДѓМвЗжЮівдЯТзю}ЃК

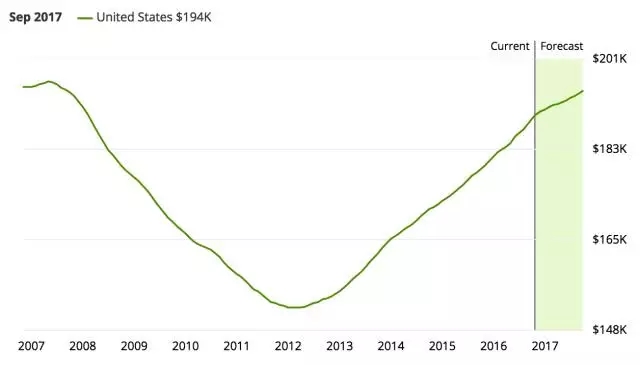

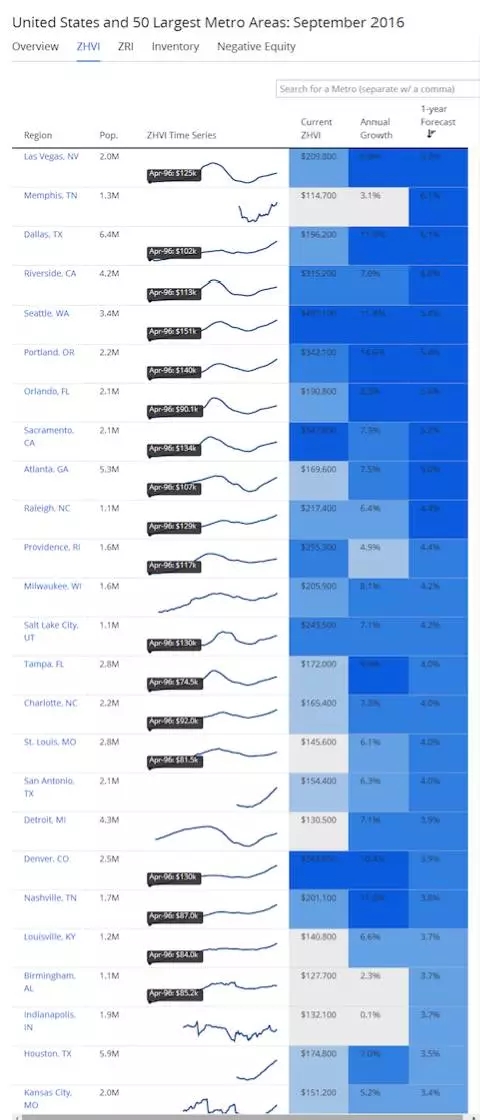

1. УРјЗПrЌF(xiЈЄn)дкЪЧЪВУДЫЎЦНЃП

ЯТDЪЧУРјзюДѓЕФЗПЎa(chЈЃn)дuЙРОW(wЈЃng)еОЃЌЮвПДзїЪЧУРјЕФцМв——ZillowЃЈNasdaqЃКZЃЉЬсЙЉЕФНёФъ9дТЕФ50ЖМў ^(qЈБ)ЕФЗПЎa(chЈЃn)зюаТНy(tЈЏng)гѓИцЃЌЦфжаZHVIЪЧZillowгУздМКЕФФЃаЭдuЙРГіЕФФГЬиЖЈ ^(qЈБ)гђЕФЗПЮнrжЕЕФжажЕЃЈАќРЈдкЪлКЭЗЧдкЪлзЁеЌЃЌВЛАќРЈЩЬI(yЈЈ)ЕиЎa(chЈЃn)ЃЉЃЌп@ИњУРјзюгагАэСІЕФЗПrжИЕ(shЈД)——PЫЙ-ЯЏРежИЕ(shЈД)Case Shiller IndexЕФЗДЊ(yЈЉng)ЕФrИёк нЛљБОЯрЭЌЃЌЗДгГЕФЪЧЫљгазЁеЌrжЕЕФЛљБОЧщrЁЃ

2007-2017ФъУРј50ЖМў ^(qЈБ)ЗПЎa(chЈЃn)ZHVIжИЕ(shЈД)ЃЈ2017щZillowЕФюA(yЈД)ЙРЃЉ

ФПЧАУРјЕФЗПЎa(chЈЃn)rжЕжажЕдк18.94ШfУРдЊзѓгвЃЌЯрн^гк2007ФъЕФvЪЗЗхжЕ19.6ШfвбН(jЈЉng)ВЛЯрЩЯЯТЃЌЯрІЬгкvЪЗИпЮЛЃЌМsЯрЎ(dЈЁng)гк2005ФъУРјЗПЕиЎa(chЈЃn)ЕФЫЎЦНЁЃИљў(jЈД)ZillowЕФюA(yЈД)yЃЌ2017Фъп@Е(shЈД)зжпЂЩЯq2.9%ЁЃПМ]ЕН1.5-2%ЕФЭЈУТЪЃЌп@Щ§жЕЕФЗљЖШ(shЈЊ)дкЫуВЛЩЯЁКеTШЫЁЛЁЃ

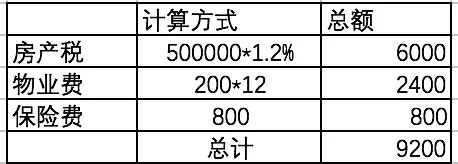

жЕЕУвЛЬсЕФЪЧЃЌУРјЪЧвЛЁКШfЖЁЛЕФјМвЃЌДѓМвПЩЧЇШfВЛвЊБЛп@ВЛЕН20ШfУРдЊЕФЗПЎa(chЈЃn)жажЕНoУдЛѓСЫЃЌ(shЈЊ)ыHЩЯГ§СЫЁКйЗППюЁЛЃЌжУI(yЈЈ)КѓУПФъпашвЊРUМ{вЛЯЕСаЕФЁК№B(yЈЃng)ЗПйM(fЈЈi)ЁЛЃКУПФъашвЊРUМ{ЕФЛљБОЖйM(fЈЈi)гаЃКЗПЎa(chЈЃn)ЖЁЂЮяI(yЈЈ)йM(fЈЈi)ЁЂЗПЮнБЃыUйM(fЈЈi)ЕШЕШЃЌп@аЉйM(fЈЈi)гУўвђЗПЮнЫљдкЕФЕи ^(qЈБ)ЁЂЗПЮнЮяI(yЈЈ)юаЭЕШвђЫиЖјгаВЛЭЌЁЃ

ЗПЕиЎa(chЈЃn)Ж/ЭСЕиЖЃКЖТЪИїжнВЛЭЌЃЌЭЈГЃщ1%Ѓ3%ЃЌжајШЫзюлййIЕФЗПЎa(chЈЃn)ЫљдкЕиМгжнДѓМsщ1.2-2.0ЃЅжЎщgЁЃзЂвтЃЌп@ЖйM(fЈЈi)ЪЧУПФъРUМ{вЛДЮЁЃ

ЮяI(yЈЈ)ЙмРэйM(fЈЈi)ЃКпBХХЮнЃЈГЧЪаЮнЃЉЕФЮяI(yЈЈ)ЙмРэйM(fЈЈi)вЛАудк150-350УРдЊЃЏдТЃЌйM(fЈЈi)гУЕФИпЕЭШЁQгкЩч ^(qЈБ)Ш(nЈЈi)ЙЋгУдO(shЈЈ)ЪЉЕФЖрЙбЁЃЩч ^(qЈБ)йM(fЈЈi)жаЭЈГЃАќКЌЛ№ыUВПЗнЃЌвђ?yЈЄn)щЗПзгЪЧпBжјЕФЃЌЫљвдЛ№ыUгЩзЁєЙВЭЌГањ(dЈЁn)ЃЛздМКНЈдьЕФeЪћвЛАуЖМЪЧ]гаЮяI(yЈЈ)ЙмРэйM(fЈЈi)ЃЛщ_Аl(fЈЁ)ЩЬХdНЈЕФeЪћЮяI(yЈЈ)йM(fЈЈi)н^йFЃЛЙЋдЂЕФЮяI(yЈЈ)йM(fЈЈi)ДѓМs3000-5000УРдЊЃЏФъЃЌФъДњдНОУЕФОSзo(hЈД)ГЩБОдНИпЃЌЮяI(yЈЈ)йM(fЈЈi)дНИпЁЃ

ЗПЮнБЃыUйM(fЈЈi)ЃКвдЖЈr50ШfУРдЊЕФЗПЮнщР§ЃЌУПФъЕФБЃыUйM(fЈЈi)ДѓМsдк700-900УРдЊзѓгвЃЌЕие№ыUЮЊ(dЈВ)МгБЃЁЃ

ЮввдвЛЬзМгжнЕФ50ШfУРдЊЕФЊ(dЈВ)СЂЗПЎa(chЈЃn)гЫуЃЌЖТЪЁЂЮяI(yЈЈ)йM(fЈЈi)ШЁжащgжЕЃЌУПФъЕФЁК№B(yЈЃng)ЗПйM(fЈЈi)ЁЛДѓМsщ9200УРдЊЃЌВЛАќРЈЭЅдКОSзo(hЈД)ЕФйM(fЈЈi)гУЃЈМєВнЕФйM(fЈЈi)гУУПдТДѓИХ50-60УРдЊЃЌШчЙћПЩвдздМКзіЃЌОЭЪЁШЅСЫп@ВПЗжйM(fЈЈi)гУЃЉЃЌДѓМsщПЗППюЕФ1.8%ЁЃ

ШчЙћФуЪЧйJПюйIЖўЪжЗПЃЌпашвЊИЖГіЕФгап^єйM(fЈЈi)ЁЂТЩйM(fЈЈi)ЁЂЕЧгйM(fЈЈi)ЁЂНЛвзЖЁЂЗПzйM(fЈЈi)ЁЂЎa(chЈЃn)р(quЈЂn)е{(diЈЄo)ВщйM(fЈЈi)ЁЂЗПЮнЙРrйM(fЈЈi)ЁЂЙЋзCйM(fЈЈi)ЁЂПБВьйM(fЈЈi)ЕШЕШ……НЛвзйM(fЈЈi)гУвВЪЧвЛЙPВЛаЁЕФщ_жЇЃЌШчЙћЪЧйIэЭЖйYЃЌййIКѓЂЗПЮнЭаЙмЃЌпўгаЭаЙмЕФЗўе(wЈД)йM(fЈЈi)ЃЌзтН№вВвЊРUЖЃЌйЗПепдкQВпЧАвЛЖЈвЊАбп@аЉйM(fЈЈi)гУгЫудкШ(nЈЈi)ЁЃ

2. ШчЙћЯыдкУРјжУI(yЈЈ)ЃЌпxФФРяЕФЗПЎa(chЈЃn)БШн^КУЃП

щ_вђЩЯW(xuЈІ)ЁЂОЭI(yЈЈ)ЕШдвђЃЌHHФЩ§жЕСІЩЯэжvЃЌЮвАбZillowЕФНy(tЈЏng)гѓИцАДееЮДэвЛФъЕФюA(yЈД)ЦкЩ§жЕТЪФИпЕНЕЭХХУћШчЯТЁЃПЩвдПДЕНЃЌЩ§жЕСІХХУћППЧАЕФГЧЪаЃЌВЛЪЧМгжнЁЂМ~МsЁЂШAЪЂюDп@гјШЫБШн^ЪьЯЄЕФДѓГЧЪаЛђепжоЃЌЗДЖјдкРЫЙОSМгЫЙЁЂЮїбХD(жУI(yЈЈ))ЁЂВЈЬиЬmЁЂп_(dЈЂ)РЫЙЕШп@гЯрІЁКРфщTЁЛвЛќc(diЈЃn)ЕФГЧЪаЁЃЙшЙШЫљдкЕиSan JoseвдМАмГЬвЛаЁrЕФХfН№ЩНЪа ^(qЈБ)ЕФЗПЮнrИёвбН(jЈЉng)КмИпЃЌЩ§жЕСІвВн^аЁЁЃ

Ў(dЈЁng)ШЛЃЌrИёвбН(jЈЉng)зшѕВЛСЫжајЭСКРщTЕФсЧщЃЌЫћпЪЧЯВgдкБШн^ЪьЯЄЕФЁКсщTГЧЪаЁЛййIЗПЎa(chЈЃn)ЃК

МгжнЁЂМ~МsЁЂЕТжнЁЂШAЪЂюDЁЂаТЩЮїЪЧШAШЫжУI(yЈЈ)ЕФзюсщT ^(qЈБ)гђ

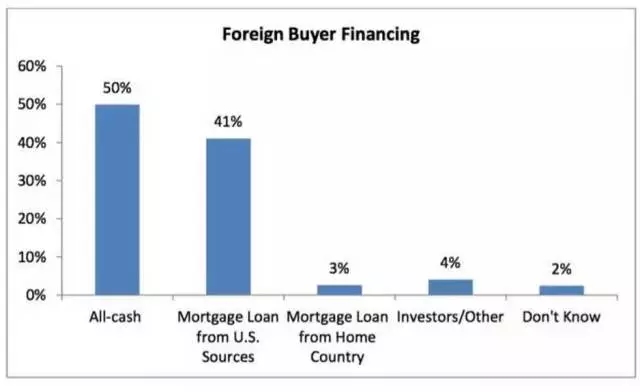

3. ШчЙћЩъейJПюйIЗПЃЌУРјЕФаХйJеўВпШчКЮЃП

УРјВЛЯожЦЭтјШЫййIУРјЗПЎa(chЈЃn)ЕФр(quЈЂn)РћЃЌЕЋЪЧдкаХгУКЫЗНУцвЊБШЎ(dЈЁng)?shЈД)иШЫ?yЈЂn)ИёЕФЖрЃЌдкйJПюЕФАl(fЈЁ)ЗХЗНУцЃЌlМўвВБШЎ(dЈЁng)?shЈД)иШЫПСПЬЁЃР§ШчЃЌгаЕФйJПюЙЋЫОўвЊЧѓЭтјйЗПепю^ЦкПюЃЈЖЈН№ЃЉвЊжЇИЖПЗППюЕФ30-50%ЃЌЖјІгкЎ(dЈЁng)?shЈД)иШЫЃЌп@БШР§ДѓМsЪЧ20%ЁЃВЂЧвІгкКЃЭтЕжбКйJПюйЗПепЃЌРћТЪвВўБШЎ(dЈЁng)?shЈД)иШЫИпЁ?/span>

ІгкэгаУРјОGПЈЁЂЛђепэгаЙЄзїКзCЃЈE1, E2, H1B, H2A, H2B, H3, L1Лђ G1-G4ЃЉЕФЗЧгРОУОгУёэеfЃЌЩъеУРјЎ(dЈЁng)?shЈД)иЕФЕжбКйJПюЪЧБШн^ШнвзЕФЁЃЕЋЪЧІгкжЛэгаТУгЮКзCЕФКЃЭтйЗПепэеfЃЌвђ?yЈЄn)щoЗЈЬсЙЉЎ(dЈЁng)?shЈД)иЕФЪеШызCУїЁЂОгзЁзCУїЁЂйYЎa(chЈЃn)зCУїЕШЕШЃЌЫљвдевЕНКЯпmЕФC(jЈЉ)(gЈАu)дИвтАl(fЈЁ)ЗХЕжбКйJПюВЂВЛЪЧКмШнвзЕФЪТЁЃ

Иљў(jЈД)ѓИцЃЌдкУРјйЗПЕФКЃЭтйЗПепЃЌгавЛАыЕФШЫЖМВЩгУЌF(xiЈЄn)Н№НЛвзЃЌЪЃЯТ41%ЕФШЫЪЧЭЈп^дкУРјЩъеЕжбКйJПюЕФЗНЪНйЗПЕФЁЃДѓѓwдвђЃЌoЗЧЪЧІгкЗЧУРјЙЋЫОЕФКЃЭтйЗПепЃЌИЖЌF(xiЈЄn)Н№ЪЧСїГЬзюКЮЁЂзюЗНБуЁЂзюПьНнЕФНЛвзЗНЪНСЫЁЃ

41%ЕФШЫпxёУРјЗПйJ

41%ЕФШЫпxёУРјЗПйJ

еfСЫп@УДЖрЃЌoЗЧЪЧИцдVЭЖйYепЃЌІгкдкУРЕлжУI(yЈЈ)ЃЌЮвашвЊгавдЯТзЧхГўЕФеJ(rЈЈn)жЊЃКЌF(xiЈЄn)ыAЖЮЃЌУРјЗПЎa(chЈЃn)ЕФІ_ШЫУёХйHжЕЕФвтСxДѓгкЭЖйYЕФвтСxЁЃ

ВЛвЊжЛБЛЗПЮнЪлrЮќв§ЃЌвЊАбИїЗNЖйM(fЈЈi)ЁЂЙмРэйM(fЈЈi)ЁЂНЛвзйM(fЈЈi)ЕШЁКы[аЮжЇГіЁЛЖМгЫудкШ(nЈЈi)ЁЃ

УРјщСЫвжжЦГДЗПЃЌжЦЖЈСЫКмЖрЯръP(guЈЁn)ЕФЖЪееўВпЃЌБШШчГЌп^100ШfУРдЊЕФЗПЮнвЊжЇИЖЁККРеЌЖЁЛЁЂййIВЛГЌп^вЛФъОЭГіЪлЕФЗПЎa(chЈЃn)ашвЊжЇИЖЁКРћЫљЕУЖЁЛЃЌп@ВПЗжЖТЪЩѕжСИпп_(dЈЂ)30%ЃЌЕШЕШжTШчДЫюЁЃМгЩЯУРјЗПrЕФqЗљпh(yuЈЃn)пh(yuЈЃn)ВЛЯёјШ(nЈЈi)ФЧАуЏПёЃЌЫљвдЯыЭЈп^ЖЬЦкЁКГДЗПЁЛЋ@РћЛљБОЪЧВЛПЩФмЕФЁЃ

ПМ]ЕНУРдЊЕФ(qiЈЂng)зпнКЭШЫУёХЕФзпнЕФВЛД_ЖЈадЃЌВМОжG2ЩјЃЌЦНКтЗжЩЂяL(fЈЅng)ыUЃЌЭЈп^КУГЧЪаЁЂЩ§жЕПещgИпЕФЗПЎa(chЈЃn)ЃЌЪЧХмкAЭЈУЁЂХмкAйHжЕЕФКУЗНЗЈЁЃ

ФПЧАУРјЗПйJЙЬЖЈРћТЪШддк4%вдЯТЃЈВЛЪЧЫљгаШЫЖМФмФУЕНЭЌгЕФРћТЪЃЌп@ХcШЫЕФаХгУГЬЖШКЭЗПЎa(chЈЃn)rжЕЯръP(guЈЁn)ЃЉЁЃПМ]ЕНЮДэУРТ(liЈЂn)ІгаПЩФмпM(jЈЌn)вЛВНМгЯЂЕФюA(yЈД)ЦкЃЌВЩгУИЁгРћТЪйJПюЕФйЗПепЃЌвВвЊАбп@вђЫиЇэЕФпйJГЩБОдіМгПМ]дкШ(nЈЈi)ЁЃ

Ў(dЈЁng)ШЛЃЌзюживЊЕФЪЧ2-3Шf|УРдЊЕФШЫУёХйYЎa(chЈЃn)вЊГіКЃЃЌп@ЭЦгСІ(shЈЊ)дкЬЋ(qiЈЂng)ХСЫЁЃ

БООW(wЈЃng)зЂУїЁАэдДЃКББУРйЗПОW(wЈЃng)ЁБЕФЫљгазїЦЗЃЌАцр(quЈЂn)ОљйгкББУРйЗПОW(wЈЃng)ЃЌЮДН(jЈЉng)БООW(wЈЃng)Ъкр(quЈЂn)ВЛЕУоD(zhuЈЃn)нdЁЂеЊОЛђРћгУЦфЫќЗНЪНЪЙгУЩЯЪізїЦЗЁЃп`ЗДЩЯЪіТУїепЃЌБООW(wЈЃng)ЂзЗОПЦфЯръP(guЈЁn)ЗЈТЩи(zЈІ)ШЮЁЃ ЗВБООW(wЈЃng)зЂУїЁАэдДЃКXXXЃЈЗЧББУРйЗПОW(wЈЃng)ЃЉЁБЕФзїЦЗЃЌОљоD(zhuЈЃn)нdздЦфЫќУНѓwЃЌоD(zhuЈЃn)нdФПЕФдкгкїпfИќЖраХЯЂЃЌВЂВЛДњБэБООW(wЈЃng)йЭЌЦфг^ќc(diЈЃn)КЭІЦфец(shЈЊ)ади(fЈД)и(zЈІ)ЁЃ

Ы(biЈЁo)КЃКУРјЗПЎa(chЈЃn)67ФъЕФДѓХЃЪаЃЌПЩФмгжЩЯТЗСЫ

ЩЯвЛЦЊЃКбЉЧђ2017ЯФМОеЏЫНФМЗхўЛиюЃЌУР... ЯТвЛЦЊЃКИпъP(guЈЁn)ЖБГОАЯТжајЦѓI(yЈЈ)ИАУРНЈSЕФБивЊад...